Под понятием «ставка дисконтирования» подразумевается стоимость привлеченных денежных средств. По-другому этот термин можно назвать ставкой ожидаемого дохода, при котором хозяин капитала будет готов вложить свои сбережения в проект.

Традиционно ставка дисконтирования используется для того, чтобы оценить эффективность вложений. От ее значения зависит принятие важных решений.

Данный показатель отражает свойство денежных средств обесцениваться с течением времени. Ставка дисконтирования применяется в методиках инвестиционного и финансового анализа проектов.

Способы расчета ставки дисконтирования инвестиционного проекта.

Рассчитать ставку дисконтирования проекта можно различными способами. Показатель может определяться на основе капитализации. Данный метод в основном используется в коммерческой деятельности. Ставка дисконтирования рассчитывается путем деления дохода, полученного от аренды на рыночную стоимость объекта.

Ставка дисконтирования может рассчитываться на основе экспертного оценивания. Этот метод основан на проведении анализа мнений группы профессионалов по уровню доходности/риска проекта.

Еще один способ – расчет показателя на основе процентной ставки по заемному капиталу с применением небольших поправок на риск. Для расчета используется следующая формула:

(R – ставка дисконтирования, Rбезр – уровень риска вложения в активы, называемые безрисковыми, Rпремия – уровень риска, определяющийся дополнительно.

Ставка дисконтирования инвестиционного проекта может рассчитываться на основе рентабельности капитала, являющегося собственным. Этот способ довольно интересен. Вообще, рентабельность обозначает прибыльность применения капитала.

Следующий метод – расчет ставки, исходя из WACC – средневзвешенной цены капитала. У использования данной модели есть недостатки. В WACC входит капитал, являющийся заемным. Уровень риска вложения может расти.

Ставка дисконтирования может быть рассчитана с помощью модели CAPM (оценки капитальных активов). Формула расчета данной модели следующая:

(E обозначает доходность капитала в будущем времени;

kf – безрисковый актив и его доходность;

km – доходность рыночная;

b – бета-коэффициент.

Стоит отметить, что расчет ставки с помощью модели CAPM имеет одно достоинство: наличие прямой связи между риском вкладывания в капитал и стоимостью этого капитала в будущем времени. Среди недостатков можно отметить то, что в модели принимается во внимание рыночный риск, а другие риски игнорируются. Кроме этого, бета-коэффициент нестационарен во времененном промежутке. Это затрудняет прогнозирование дальнейшей стоимости капитала.

Введение

1. Обоснование ставки дисконтирования

2. Расчет показателей эффективности инвестиционных проектов (NPV, IRR, PI, DPP)

3. Формирование инвестиционного портфеля

4. Определение чувствительности инвестиционных проектов

5. Определение точки безубыточности и запаса финансовой прочности

Литература

Введение

Инвестиционная деятельность является важным аспектом развития современного предприятия и связана с необходимостью принятия решений о вложении капитала.

Актуальность данной темы невозможно оспаривать. Ведь именно с помощью инвестиций осуществляется расширенное воспроизводство основных средств и материально-технической базы предприятия. Инвестиции позволяют предприятиям увеличивать объем производства и, соответственно, прибыли. От размера и эффективности инвестиций зависят себестоимость, ассортимент, качество, новизна и привлекательность продукции, т.е. ее конкурентоспособность. Осуществление инвестиционной деятельности невозможно без стратегического подхода, т.е. без разработки инвестиционной стратегии.

Инвестиционная стратегия представляет собой систему долгосрочных целей инвестиционной деятельности организации, определяемых общими задачами ее развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

На выбор инвестиционной стратегии предприятий могут влиять различные факторы, которые могут играть роль ограничителей роста производства, поэтому важно принять оптимальную инвестиционную стратегию.

Под оптимальной инвестиционной стратегией понимается такое инвестиционное поведение предприятия (или тип стратегии), при котором заявленные цели (мотивы) адекватны способам их достижения (то есть формам инвестиций и источникам финансирования).

Процесс разработки оптимальной инвестиционной стратегии является важнейшей составной частью общей системы стратегического выбора предприятия, основными элементами которого являются миссия, общие стратегические цели развития, система функциональных стратегий в разрезе отдельных видов деятельности, способы формирования и распределения ресурсов.

1. Обоснование ставки дисконтирования

Для выполнения финансово-экономических расчетов при оценке того или иного проекта необходимо определить ставку дисконтирования. Определение ставки дисконтирования – один из наиболее спорных моментов среди инвесторов. Существует несколько точек зрения на процесс определения ставки дисконтирования.

Одни эксперты [Ковалев, стр. 356], "определяя ставку дисконтирования, обычно исходят из так называемого безопасного или гарантированного уровня доходности финансовых инвестиций, который обеспечивается государственным банком по вкладам или при операциях с ценными бумагами. При этом может даваться добавка за риск, причем, чем более рисковым считается рассматриваемый проект или финансовый контракт, тем больше размер премии за риск".

Другие (например, Р. Брэйли, С. Майерс) считают, что ставка дисконтирования представляет собой альтернативные издержки инвестирования в проект, а не на рынке капитала, т.е. вместо осуществления проекта X деньги можно отдать акционерам, которые вложат их в финансовые активы.

Из рисунка видно, что альтернативные издержки осуществления проекта представляют собой доходность, которые могли бы получить акционеры, если бы инвестировали свои деньги по собственному усмотрению. Таким образом, при дисконтировании денежных потоков проекта по ожидаемой доходности сопоставимых финансовых активов, определяется, сколько инвесторы готовы заплатить за проект.

В данной курсовой работе будем исходить из первой точки зрения. Максимальный процент по вкладам для частных лиц в Сбербанке (от 10000 руб., на 2–3 года) – 14,5%. Полагаем, что процентная ставка банка учитывает инфляцию. Предположим, что инвестор считает данный проект низко рисковым. Премия за риск составит 4,5%. Таким образом, ставка дисконтирования составит 14,5%+4,5%=19%.

2. Расчет показателей эффективности инвестиционных проектов (NPV , IRR , PI , DPP )

1. Чистая приведенная стоимость (Net Present Value, NPV) рассчитывается по формуле:

![]() , где (1)

, где (1)

CF k – поступление в k-м базисном периоде (обычно, приток средств);

IC – исходная инвестиция (отток средств);

r – ставка дисконтирования, по которой элементы денежного потока будут приводиться к одному моменту времени.

Этот метод основан на сопоставлении величины исходной инвестиции (IC) с суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока.

Очевидно, что если:

NPV > 0, проект принять следует;

NPV < 0, не следует принимать проект;

NPV = 0, в случае принятия проекта ценность компании не изменится.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение ряда лет, то формула для расчета NPV модифицируется следующим образом:

![]() , где (2)

, где (2)

k – число периодов получения доходов;

j – число периодов инвестирования средств в проект;

ICd – дисконтированная сумма инвестиционных затрат.

В данной курсовой работе инвестиции являются разовыми, поэтому будем использовать формулу (1).

2. Внутренняя норма доходности (Internal Rate of Return, IRR)

IRR – это значение коэффициента дисконтирования r, при котором NPV проекта равен нулю.

Если обозначить IC=CF 0 , то IRR находится из уравнения:

![]() (3)

(3)

Экономический смысл критерия IRR заключается в следующем: коммерческая организация может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя "стоимость капитала" (СС), под которым понимается либо WACC, если источник средств точно не идентифицирован, либо стоимость целевого источника, если таковой имеется. При этом связь между данными показателями такова: если: IRR > CC, то проект следует принять; IRR < СС, то проект следует отвергнуть; IRR = СС, то проект ни прибыльный, ни убыточный.

Этот метод является следствием метода расчета NPV. Индекс рентабельности инвестиции определяется по формуле:

![]() . (4)

. (4)

Индекс прибыльности показывает, во сколько раз поступления от реализации проекта превысят инвестиционные затраты. Очевидно, что если: РI > 1, то проект следует принять; PI < 1, то проект следует отвергнуть; РI = 1, то проект ни прибыльный, ни убыточный.

4. Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP).

Некоторые специалисты при расчете показателя "срок окупаемости" (Payback Period, PP) рекомендуют учитывать временной аспект. В этом случае в расчет принимаются денежные потоки, дисконтированные по показателю WACC, а соответствующая формула для расчета дисконтированного срока окупаемости (DPP) имеет вид:

DPP

=

min

n

, при котором ![]() . (5)

. (5)

Правило дисконтированной окупаемости сводится к вопросу: "Сколько времени должен длиться проект, чтобы он имел смысл с точки зрения чистой приведенной стоимости?". Эта модификация принципа окупаемости позволяет избежать ошибок, связанных с равновзвешенной оценкой всех денежных потоков, возникающих за период окупаемости. Но правило дисконтированной окупаемости не учитывает денежные потоки, выходящие за пределы периода окупаемости.

Выполним расчеты.

Для расчета этого показателя необходимо найти CF k (поступление в k-м базисном периоде). Для этого из годовой выручки (годовой объем продаж*цену) необходимо вычесть себестоимость в год (переменные затраты на единицу продукции*годовой объем продаж + условно-постоянные затраты).

| Годы / Варианты | 3 | 9 | 6 | 12 | 15 |

| 1-й год | 47000 | 17600 | 65300 | 25800 | 21250 |

| 2-й год | 55000 | 17600 | 65300 | 25800 | 23300 |

| 3-й год | 55000 | 17600 | 65300 | 25800 | 23300 |

| 4-й год | 55000 | 17600 | 65300 | 25800 | 23300 |

| 5-й год | 55000 | 17600 | 65300 | 25800 | 23300 |

| Годы / Варианты | 3 | 9 | 6 | 12 | 15 |

| 1-й год | 8184 | 9100 | 8780 | 12280 | 7732 |

| 2-й год | 13934 | 9100 | 8780 | 12280 | 11032 |

| 3-й год | 13934 | 9100 | 8780 | 12280 | 11032 |

| 4-й год | 13934 | 9100 | 8780 | 12280 | 11032 |

| 5-й год | 13934 | 9100 | 8780 | 12280 | 11032 |

| Годы / Варианты | 3 | 9 | 6 | 12 | 15 |

| 0-й год | -23000 | -24000 | -16000 | -22000 | -18600 |

| 1-й год | 6877 | 7647 | 7378 | 10319 | 6497 |

| 2-й год | 9840 | 6426 | 6200 | 8672 | 7790 |

| 3-й год | 8269 | 5400 | 5210 | 7287 | 6547 |

| 4-й год | 6948 | 4538 | 4378 | 6124 | 5501 |

| 5-й год | 5839 | 3813 | 3679 | 5146 | 4623 |

| NPV, тыс. руб. | 14773 | 3824 | 10846 | 15548 | 12359 |

Для проекта №3 IRR = 42,91%

Для проекта №9 IRR = 25,96%

Для проекта №6 IRR = 46,834%

Для проекта №12 IRR = 47,94%

Для проекта №15 IRR = 44,41%

| Показатель / Вариант | 3 | 9 | 6 | 12 | 15 |

| Сумма дисконтированных денежных потоков | 37773 | 27824 | 26846 | 37548 | 30958 |

| Первоначальные инвестиции | 23000 | 24000 | 16000 | 22000 | 18600 |

| PI | 1,64 | 1,16 | 1,679 | 1,706 | 1,66 |

Для проекта №3 = 6877+9840+8269 = 24986>23000, DPP=3 года

Для проекта №9 = 7647+6426+5400+4538 = 24011>24000, DPP=4 года

Для проекта №6 = 7378+6200+5210 = 18788 >16000, DPP=3 года

Для проекта №12 = 10319+8672+7287 =26278>22000, DPP=3 года

Для проекта №15 = 6497+7790+6547 = 20834>18600, DPP=3 года

3. Формирование инвестиционного портфеля

С точки зрения инвесторов наиболее значимым является критерий доходности. Все проекты имеют положительный NPV, наиболее высокий NPV (15548 тыс. руб.) у проекта 12, самый низкий (3824 тыс. руб.) у проекта 9.

С точки зрения внутренней нормы доходности необходимо отобрать проекты IRR, которых выше, чем установленная инвестором норма дисконта. По данному критерию подходят все проекты. Наибольший IRR у проекта 6 (46,834%), наименьший – у проекта №9 (25,96%).

С точки зрения индекса прибыльности, наиболее прибыльным является проект №12 (1,706), наименее прибыльным – проект №9 (1,16).

С точки зрения периода окупаемости, быстрей всех (за 3 года) окупятся проекты №3, 6, 12, 15.

Таким образом, инвестиционный портфель будет состоять из проектов №3, 12, 15. Наиболее выгодным проектом является проект №12, т.к. у него высокая доходность и наименьший срок окупаемости. Проект №15 попал в портфель, т.к. NPV у него выше, чем у его "конкурента" проекта №6, несмотря на то, что IRR и PI незначительно меньше.

| Показатель / Проект | 3 | 12 | 15 |

| NPV, тыс. руб. | 14773 | 15548 | 12359 |

| IRR, % | 42,91 | 47,94 | 44,4 |

| PI | 1,64 | 1,706 | 1,66 |

| DPP, лет | 3 | 3 | 3 |

4. Определение чувствительности инвестиционных проектов

Анализ чувствительности проводится с целью учета и прогноза влияния изменения входных параметров (инвестиционные затраты, приток денежных средств, барьерная ставка, уровень реинвестиций) инвестиционного проекта на результирующие показатели.

Наиболее удобный вариант – это относительное изменение одного из входных параметров (пример – все притоки денежных средств минус 5%) и анализ произошедших изменений в результирующих показателях.

Для анализа чувствительности главное – это оценить степень влияния изменения каждого (или их комбинации) из входных параметров, чтобы предусмотреть наихудшее развитие ситуации в бизнес плане (инвестиционном проекте).

Таким образом, рассматривается обычно пессимистический, наиболее вероятный и оптимистический прогнозы и рассчитываются результаты инвестиционного проекта.

Результаты анализа чувствительности учитываются при сравнении взаимозаменяемых и не комплиментарных (невзаимозаменяемых с ограничением по максимальному бюджету) инвестиционных проектов. При прочих равных условиях выбирается инвестиционный проект (проекты) наименее чувствительный к ухудшению входных параметров.

В анализе чувствительности речь идет не о том, чтобы уменьшить риск инвестирования, а о том, чтобы показать последствия неправильной оценки некоторых величин. Анализ чувствительности сам по себе не изменяет факторы риска.

Формула для сравнения исходных параметров с рассчитанными по данным анализа чувствительности [Анализ чувствительности]:

![]() , где

, где

– изменение величины в %;

А исх – исходное (начальное) значение параметра А;

А ач – параметры, рассчитанные по данным анализа чувствительности (конечное значение А).

Показатель "цена"

Предположим, что из-за изменений на рынке необходимо снизить цену на 5%.

Себестоимость не изменится.

| Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 5434 | 10530 | 6382 |

| 2-й год | 10496,5 | 10530 | 9412 |

| 3-й год | 10496,5 | 10530 | 9412 |

| 4-й год | 10496,5 | 10530 | 9412 |

| 5-й год | 10496,5 | 10530 | 9412 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 4566 | 8849 | 5363 |

| 2-й год | 7412 | 7436 | 6646 |

| 3-й год | 6229 | 6249 | 5585 |

| 4-й год | 5234 | 5251 | 4693 |

| 5-й год | 4399 | 4413 | 3944 |

| NPV, тыс. руб. | 4840 | 10197 | 7632 |

В результате расчетов выяснилось, что NPV чувствителен к изменению цены. При снижении цены на 5% проекты не будут приносить убытки. NPV проектов №3 снизится в 3 раза, №12 в 1,5 раза, №15 в 1,6 раз.

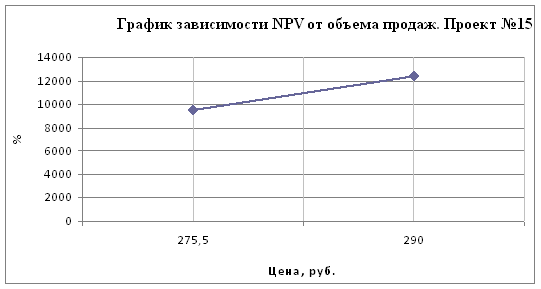

Показатель "объем продаж"

Предположим, что объем продаж снизился на 5%. Тогда,

| Показатели / Варианты | 3 | 12 | 15 |

| Объем продаж, тыс. шт. | |||

| 1-й год | 95 | 133 | 47,5 |

| 2-й год | 119 | 133 | 57 |

| 3-й год | 119 | 133 | 57 |

| 4-й год | 119 | 133 | 57 |

| 5-й год | 119 | 133 | 57 |

| Себестоимость в год, тыс. руб. | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 45400 | 24855 | 20737,5 |

| 2-й год | 53080 | 24855 | 22685 |

| 3-й год | 53080 | 24855 | 22685 |

| 4-й год | 53080 | 24855 | 22685 |

| 5-й год | 53080 | 24855 | 22685 |

| Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 7034 | 11475 | 6907 |

| 2-й год | 12554 | 11475 | 10042 |

| 3-й год | 12554 | 11475 | 10042 |

| 4-й год | 12554 | 11475 | 10042 |

| 5-й год | 12554 | 11475 | 10042 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 5911 | 9643 | 5804 |

| 2-й год | 8865 | 8103 | 7091 |

| 3-й год | 7450 | 6809 | 5959 |

| 4-й год | 6260 | 5722 | 5008 |

| 5-й год | 5261 | 4809 | 4208 |

| NPV, тыс. руб. | 10747 | 13086 | 9470 |

В результате расчетов выяснилось, что NPV чувствителен к изменению объема продаж. Так, во всех трех случаях снижение этого показателя на 5% не приведет к убыткам по всем проектам. NPV проекта №3 снизится в 1,4 раза, проект №12 – в 1,2 раза, проект №15 – в 1,3. Таким образом, проект №12 менее всех остальных чувствителен к изменению объема продаж.

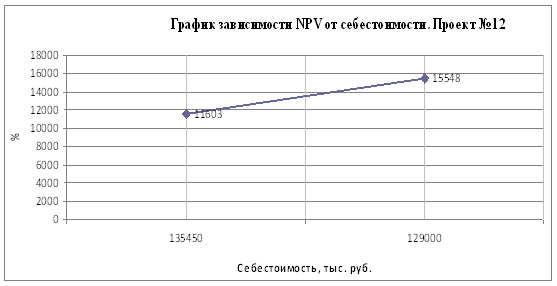

Показатель "себестоимость"

Предположим, что себестоимость увеличилась на 5%. Тогда,

| Себестоимость в год, тыс. руб. | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 49350 | 27090 | 22312 |

| 2-й год | 57750 | 27090 | 24465 |

| 3-й год | 57750 | 27090 | 24465 |

| 4-й год | 57750 | 27090 | 24465 |

| 5-й год | 57750 | 27090 | 24465 |

Поступления в k-базисном периоде (CFk) |

|||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 5834 | 10990 | 6670 |

| 2-й год | 11184 | 10990 | 9867 |

| 3-й год | 11184 | 10990 | 9867 |

| 4-й год | 11184 | 10990 | 9867 |

| 5-й год | 11184 | 10990 | 9867 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 4903 | 9235 | 5605 |

| 2-й год | 7898 | 7761 | 6968 |

| 3-й год | 6637 | 6522 | 5855 |

| 4-й год | 5577 | 5480 | 4920 |

| 5-й год | 4687 | 4605 | 4135 |

| NPV, тыс. руб. | 6701 | 11603 | 8883 |

В результате расчетов выяснилось, что NPV чувствителен к изменению себестоимости. При увеличении себестоимости на 5% проекты не будут приносить убытки, NPV проектов №3, №12 и №15 снизятся почти в 2,2 раза, в 1,3 раза и в 1,4 раза, соответственно.

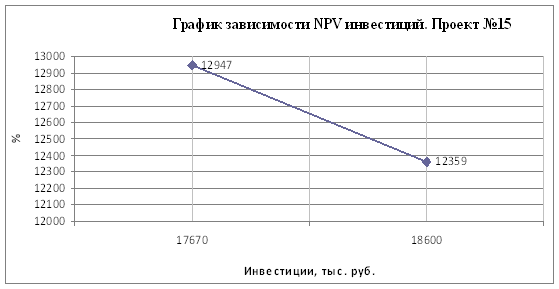

Показатель "объем инвестиций"

Предположим, что объем инвестирования снижен на 5%. Тогда:

| Поступления в k-базисном периоде (CFk) | |||

| Годы / Варианты | 3 | 12 | 15 |

| 1-й год | 8174,8 | 12126 | 7620,4 |

| 2-й год | 13924,8 | 12126 | 10920,4 |

| 3-й год | 13924,8 | 12126 | 10920,4 |

| 4-й год | 13924,8 | 12126 | 10920,4 |

| 5-й год | 13924,8 | 12126 | 10920,4 |

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -21850 | -20900 | -17670 |

| 1-й год | 6870 | 10190 | 6404 |

| 2-й год | 9833 | 8563 | 7712 |

| 3-й год | 8263 | 7196 | 6480 |

| 4-й год | 6944 | 6047 | 5446 |

| 5-й год | 5835 | 5081 | 4576 |

| NPV, тыс. руб. | 15895 | 16177 | 12947 |

Снижение объема инвестиций на 5% приведет к увеличению NPV всех проектов. Наибольшая зависимость наблюдается у проекта №3.

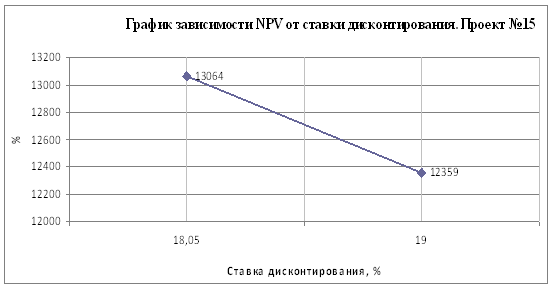

Показатель "ставка дисконтирования"

Предположим, что ставка дисконтирования 18,05%. Тогда,

| Дисконтированные денежные потоки, тыс. руб., NPV | |||

| Годы / Варианты | 3 | 12 | 15 |

| 0-й год | -23000 | -22000 | -18600 |

| 1-й год | 8335 | 10402 | 6550 |

| 2-й год | 11187 | 8812 | 7916 |

| 3-й год | 9477 | 7464 | 6706 |

| 4-й год | 8028 | 6323 | 5681 |

| 5-й год | 6800 | 5356 | 4812 |

| NPV, тыс. руб. | 20827 | 16358 | 13064 |

Если предположить, что рисковость проекта, например, была переоценена, и использовать ставку дисконтирования, равную 18,05%, то NPV соответственно увеличится. Наибольшая зависимость от ставки дисконтирования проявляется в проекте №3.

Анализ чувствительности показал, что наиболее привлекательным для инвесторов является проект №3.

5. Определение точки безубыточности и запаса финансовой прочности

Определим точку безубыточности и запас финансовой прочности для проекта №3.

Точка безубыточности = Постоянные затраты/(Цена ед. продукции – Переменные затраты на ед. продукции).

Точка безубыточности для проекта 3 = 15000/(550–320) = 65,2 тыс. ед.

Запас финансовой прочности = (Объем продаж – Объем продаж в точке безубыточности)/Объем продаж*100%

Запас финансовой прочности для проекта №3 (для первого года) = (100–65,2)/100*100 = 34,8%

Запас финансовой прочности для проекта 3 (для 2–5 годов) = (125–65,2)/125*100 = 50%

При снижении объема производительности на 34,8% в первом году и на 50% в последующих годах проект будет ни прибыльным, ни убыточным.

Литература

1. Анализ стоимости инвестированного капитала. Объяснение WACC. Средневзвешенная стоимость капитала. – http://www.12manage.com/methods_wacc_ru.html

2. Анализ чувствительности. – http://www.financial-analysis.ru/methodses/metIASensitivityAnalysis.html

3. Бясов К.Т. Основные аспекты разработки инвестиционной стратегии организации // Финансовый менеджмент. – 2003. – №4. – [Электронный ресурс]. – http://www.dis.ru/library/fm/archive/2003/4/696.html

4. Инвестиционный анализ. – http://www.financial-analysis.ru/methodses/metInvestmentAnalysis.html

5. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2006.

6. Р. Брейли, С. Майерс. Принципы корпоративных финансов. 2007

Еще из раздела Финансовые науки:

- Дипломная работа: Анализ программ государственного софинансирования пенсий

- Контрольная работа: Особенности инвестиционного проекта

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

Введение

Одной из самых сложных и, в то же время, крайне актуальных задач, которую необходимо решать в процессе выполнения работ по обоснованию и оценке инвестиционных проектов, является задача определения ставки дисконтирования для выполнения соответствующих финансово-экономических расчетов.

Пожалуй, каждый специалист по инвестиционному анализу вставал перед решением этой проблемы. Корректный выбор ставки дисконтирования позволяет повысить точность показателей экономической эффективности оцениваемого инвестиционного проекта (таких как NPV или чистой текущей стоимости, дисконтированного срока окупаемости инвестиций, рентабельности инвестиций и др.), и обеспечить адекватность выполняемых расчетов экономическим условиям той рыночной среды, в которой планируется реализация проекта.

К сожалению, в настоящее время в большинстве разрабатываемых российскими инициаторами или консультационными фирмами бизнес-планах очень редко уделяется серьезное внимание обоснованию выбранной ими ставке дисконтирования. Чаще всего этот коэффициент берется либо как данный “свыше” (то есть без всякого обоснования), как наиболее типичный или распространенный (в этом случае он скорее напоминает ставку дисконтирования, принятую в западных методиках инвестиционных расчетов) или определяется равным доходности одного из наиболее популярных рыночных инструментов (например, доходности по банковским депозитам или ставке по банковским кредитам). Естественно, что столь “приближенное” значение выбранного коэффициента приводит к финансово-экономическим показателям соответствующей точности. А, как правило, чувствительность расчетов к этой величине достаточно велика.

1. Ставка дисконтирования и учет факторов риска

С одной стороны, ставка дисконтирования - это та норма доходности (в %), которую необходимо получить инвестору на вложенный капитал. Т.е. проект является привлекательным для инвестора, если его норма доходности превышает ставку дисконтирования для любого другого способа вложения капитала с аналогичным риском.

С другой стороны, ставка дисконтирования отражает стоимость денег с учетом временного фактора и рисков, так как деньги, полученные в настоящий момент, более предпочтительны, чем деньги, которые будут получены в будущем.

Ставка дисконтирования включает в себя:

· минимальный гарантированный уровень доходности;

· темп инфляции;

· коэффициент, учитывающий степень риска конкретного инвестирования.

Основой для расчета ставки дисконтирования может служить кредитная ставка для конкретного заемщика или уровень доходности облигаций имеющихся на рынке. Эти показатели нуждаются в существенной корректировке на риски инвестиций в аналогичный бизнес.

На практике часто используют определение ставки дисконтирования экспертным путем с учетом требований инвестора и инвестиционного банка, который привлекает средства для реализации проекта.

Осуществление инвестиционной деятельности в Российских условиях всегда сопряжено с постоянно меняющимся уровнем риска, а значит с уровнем доходов и расходов. Поэтому расчет доходности проекта методом прямой капитализации (без учета ставки дисконтирования) на практике используется редко.

Метод дисконтирования денежного потока (с учетом ставки дисконтирования) более точно отражает текущую стоимость доходов. Ставка дисконтирования отражает риски, связанные с вложением денег в бизнес, норму доходности инвестора при данном уровне риска.

С технической, т.е. формальной точки зрения ставка дисконта - это процентная ставка, используемая для пересчета будущих доходов (денежных потоков и прибыли) в единую величину, называемую приведенной стоимостью дисконтируемых потоков (доходов). Ставка дисконта выражается либо в процентах, либо в долях. Она всегда положительна и, как правило, не превышает 100% (если в долях, то 1), хотя теоретически может быть и больше. Выбор ставки 100% в качестве верхней границы определяется скорее техническими причинами, чем экономическими. Нижняя граница определяется чисто экономическими причинами.

С экономической точки зрения ставка дисконта - это мера затрат на привлечения капитала, инвестируемого в оцениваемый нематериальный актив или в инвестиционный проект, в рамках которого предполагается использовать оцениваемые активы. Более точно, ставка дисконта - это требуемая инвесторами процентная ставка дохода на вложенный капитал при наличии альтернативных возможностей его вложения в объекты инвестиций с сопоставимым уровнем риска. Поэтому нижней границей ставки дисконта считается так называемая «безрисковая» ставка.

Вопрос о выборе «безрисковой» ставки в современной России не может быть решен ожнозначно, причем не только в силу отсутствия сложившегося рынка капитала внутри страны. В случае привлечения иностранного капитала или продажи лицензии за рубеж рекомендуется пользоваться нормами той страны, откуда привлекается капитал или куда продается лицензия. Однако и там безрисковая ставка не остается постоянной.

В некоторых крупных проектах с привлечением иностранного и отечественного капитала в качестве «безрисковой» ставки принимается ставка ЛИБОР (London Interbank Offered Rate) - процентная ставка, по которой банки предлагают друг другу депозиты на европейском валютном рынке. Ставка ЛИБОР представляет собой европейский аналог американской прайм-рент, но в отличие от нее является реально действующей ставкой, уравновешивающей спрос и предложение. Ее же можно рекомендовать в качестве «безрисковой» ставки для расчета ставки дисконта при отсутствии зарубежного инвестора или лицензиата.

В современной России в качестве «безрисковой» ставки может быть принята процентная ставка Сбербанка РФ по срочным валютным депозитам граждан от 100 000 долларов США и выше. Речь может идти именно о срочных вкладах, так как инвестированные деньги, как и деньги по срочному вкладу, можно вернуть только через какой то промежуток времени. Валютные депозиты более предпочтительны, чем рублевые, по причине меньшей подверженности инфляции. Однако следует иметь в виду, что инфляция не имеет прямого отношения к ставке дисконта и принимается в расчет для определения ее нижней границы только в связи с подверженностью инфляции банковских вкладов и процентов по ним.

В соответствии с теорией оценочной деятельности ставка дисконта должна рассчитываться с учетом как минимум трех факторов. Первый фактор - наличие различных источников привлекаемого капитала, которые требуют разных уровней компенсации. Второй фактор - рост стоимости денег во времени. Третий фактор - риск, связанный с вложением денег в конкретный объект или проект.

Итак, ставка дисконтирования нужна:

· для более точного расчета доходности проекта;

· для сравнения полученных показателей проекта с минимальной нормой доходности при инвестициях в аналогичный бизнес.

2. Методы определения ставки дисконтирования

Расчет ставки дисконта зависит от того, какой тип денежного потока используется в качестве базы для оценки.

Для модели денежных потоков для собственного капитала используются метод кумулятивного построения, основанный на экспертной оценке премий за риск, связанный с инвестированием в конкретную компанию, и метод оценки ставки дисконта по модели оценки капитальных активов (САРМ), основанный на анализе массивов информации фондового рынка об изменении доходности свободно обращающихся акций.

Существуют следующие методы определения ставки дисконтирования.

1. Модель оценки капитальных активов (Capital Assets Pricing Model - CAMP). Это теоретическая модель, разработанная для объяснения динамики курсов ценных бумаг и обеспечения механизма, посредством которого инвесторы могли бы оценивать влияние инвестиций в предполагаемые ценные бумаги на риск и доходность их портфеля. Эта модель может быть использована для понимания альтернативы «риск-доходность» и применительно к бизнесу. Согласно модели требуемая норма доходности (ставка дисконтирования) для любого вида инвестиций зависит от риска, связанного с этими вложениями, и определяется выражением:

Безрисковая ставка доходности;

Среднерыночная норма доходности по отрасли;

Измеритель риска вложений;

Премия за риск, характерный для отдельной компании;

Премия за риск инвестирования в малое предприятие;

Страновой риск.

Безрисковая ставка определяет минимальную компенсацию за инвестированный капитал с учетом фактора времени (инвестиционного периода).

В качестве безрисковой ставки дохода в мировой практике обычно используется ставка дохода по долгосрочным государственным долговым обязательствам (облигациям или векселям) с аналогичным исследуемому проекту горизонтом инвестирования. Для оценки российских компаний в качестве безрисковой может быть принята ставка по вложениям с наименьшим уровнем риска (например, ставка по валютным депозитам в Сбербанке или других наиболее надежных банках).

Среднерыночная норма доходности Rm определяется как доходность акций предприятий отрасли, в которой действует оцениваемая компания. Разность между среднерыночной нормой доходности для собственного капитала и безрисковой ставкой Rm - Rf представляет собой рыночную премию за уход со стабильного рынка ценных бумаг с низкой доходностью на более рискованный рынок коммерческих предприятий. Если эту премию определять на основе какого-либо существующего российского биржевого индекса, то есть риск опереться на недостоверные данные. На российском фондовом рынке преобладает внебиржевая активность, и, как показывают отдельные исследования, он обладает низкой степенью информационной эффективности. Это может привести к тому, что индекс, основанный на усредненных котировках спроса и предложения внебиржевых трейдеров, исказит действительные тенденции, существующие на рынке. Если же принять за основу наиболее достойный доверия фондовый индекс и считать его достаточно надежным индикатором динамики рыночного портфеля, то остро ощущается недостаток информации.

Фактор является измерителем недиверсифицируемого (систематического) риска. Он показывает, как реагирует курс ценной бумаги на изменения рынка. Отклонение от единицы фактора b какого-либо инвестиционного инструмента будет свидетельствовать о его более высокой чувствительности к рыночным изменениям, чем всего рынка в целом. Положительный или отрицательный знак, предшествующий значению выражает направленность воздействия рынка на ценную бумагу. При положительном значении доходность акций изменяется в том же направлении, что и значение рыночной доходности, при отрицательном - доходность акций изменяется в направлении, противоположном рынку. Необходимо отметить, что акции, у которых фактор больше единицы, сильнее реагируют на изменение рыночной обстановки, чем сам рынок в целом. В то же время акции с фактором меньше единицы более консервативны и менее чувствительны к рыночным изменениям. Значения величины определяются на основе анализа ретроспективных данных и определяются соответствующими статистическими службами компаний, специализирующихся на рынке информационно-аналитических услуг. Однако вряд ли сейчас в России можно говорить о наличии репрезентативных баз данных, позволяющих корректно определить отраслевые риски.

При расчете коэффициента и уровня рыночного дохода используются данные, полученные при изучении риска инвестирования в крупные компании, акции которых котируются на фондовом рынке и доступны широкой публике. При инвестировании в малые компании риск, в общем случае, больше, поэтому к ставке дисконта, рассчитанной по модели капитальных активов, прибавляют премию за риск инвестирования в малое предприятие.

Для иностранного инвестора учитывают также риск инвестиций в данную страну. Страновой риск связан с особенностями политического устройства государства, экономической стабильностью, особенностями этнических, религиозных и других отношений. В составе анализируемых показателей странового риска можно выделить следующие:

· эффективность экономики;

· уровень политического риска;

· уровень задолженности по данным Мирового банка, учитывая размер задолженности, качества ее обслуживания, объема экспорта, баланса внешнеторгового оборота и т. д.;

· доступность банковских кредитов, долгосрочного и краткосрочного финансирования;

· вероятность форс-мажорных обстоятельств;

· уровень кредитоспособности страны;

· сумма невыполненных обязательств по выплате внешнего долга.

Обычно риск инвестирования в ту или иную страну оценивается экспертным путем на основе ранжирования исходя из макроэкомической ситуации в стране.

Таким образом, согласно этой модели требуемая норма доходности равна: доходности альтернативных безрисковых вложений для инвестиций с нулевым уровнем риска (= 0); среднерыночной норме прибыли, если риск вложений равен среднерыночному (= 1); а также может быть больше или меньше R m (при соответствующих значениях).

2. Метод кумулятивного построения. По методу кумулятивного построения величина ставки дисконтирования определяется как сумма безрисковой ставки и надбавок на риск. В общем случае формулу для расчета будущей ставки дисконтирования можно записать следующим образом:

Базовая («безрисковая») ставка;

Премия за страновой риск;

Премия за отраслевой риск;

Премия за риск некачественного корпоративного управления;

Премия за неликвидность акций.

Безрисковая ставка была рассмотрена ранее при описании первого метода.

Страновой риск представляет собой риск неадекватного поведения официальных властей по отношению к бизнесу, работающему в рассматриваемой стране. Чем более предсказуемо отношение государства к бизнесу, чем больше проводимая государством политика способствует развитию предприятий, тем меньше риски ведения бизнеса в такой стране и, как следствие, меньше требуемая доходность.

Страновой риск можно измерить и выразить в дополнительной доходности, которую будут требовать инвесторы при осуществлении инвестиций в акции или облигации предприятий, работающих в рассматриваемой стране.

Для того, чтобы понять, какова та дополнительная доходность, которую сейчас требуют инвесторы, чтобы компенсировать страновой риск, достаточно сравнить доходности государственных и корпоративных облигаций. При этом для увеличения точности вычислений, сравниваемые облигации должны обладать примерно одинаковым уровнем ликвидности, кредитного качества и дюрацией. Таким образом, разница в доходности корзины корпоративных и государственных облигаций будет обусловлена только наличием странового риска для инвесторов, вкладывающих средства в корпоративные облигации (для государственных облигаций понятие странового риска не применимо).

Полученная разница в доходностях показывает величину странового риска для владельцев долговых инструментов. Для преобразования данного показателя при работе с акциями вычисленная величина странового риска умножается на поправочный коэффициент, определяемый экспертным образом.

Премия за отраслевой риск. Эта составляющая ставки дисконтировании носит наднациональный характер (т.е. не зависит от страны, в которой ведется бизнес) и определяется исключительно внутренней особенностью отраслей - волатильностью их денежных потоков. Например, волатильность потоков в розничной торговли и добыче нефти будет совершенно неодинакова.

Наиболее полно отношение инвесторов к сравнительной мере риска отраслей выражено на развитых фондовых рынках. Именно они и являются источником вычисления отраслевых премий. По каждой интересующей отрасли определяется совокупность исследуемых компаний, по которым вычисляется среднеотраслевая ставка дисконтирования. В результате получается ранжирование отраслей по средней ставке дисконтирования.

Объективные основания для появления дополнительной премии за отраслевой риск возникают тогда, когда среднеотраслевая ставка дисконтирования (требование инвестора к минимальной доходности) превышает сложившуюся доходность по государственным облигациям США - наиболее надежному активу для инвестора. Отрасли со средними ставками дисконтирования меньшими, чем доходность гособлиагций США считаются относительно безрисковыми, т.е. инвесторы не закладывают дополнительные специфические требования, повышающие СД эмитентов данных отраслей. Для всех остальных отраслей премия за отраслевой риск считается как разница между средней СД отрасли и доходностью гособлигаций США. Соответственно, вычисленная премия по отрасли распространяется на всех ее эмитентов.

Премия за риск некачественного корпоративного управления (КУ). Данная премия отражает риски владельца акций эмитента, связанные, прежде всего, с выводом чистой прибыли и активов из компании.

Премия за неликвидность акций. Данная премия возникает из-за возможных затруднений инвестора в приобретении или продаже пакета акций без особых потерь в цене и во времени. При прочих равных условиях инвестор купит более ликвидный актив. Для того, чтобы учесть влияние данного фактора, специалистами УК была разработана шкала, описывающая размер премии за неликвидность акций в зависимости от среднедневного оборота торгов в денежном выражении за предыдущий квартал (эти данные используются при ранжировании акций).

Наличие того или иного фактора риска и значение каждой рисковой премии на практике определяются экспертным путем, поэтому могут учитываться и другие факторы (качество руководства компании, размер компании, финансовая структура, территориальная и производственная диверсификация, клиентура, рентабельность и прогнозируемость, риск владения и прочие).

К недостаткам данного метода можно отнести его субъективность (зависимость от экспертных оценок рисков).

Первые два метода используются для определения ставки дисконтирования для модели денежных потоков для собственного капитала.

Окончательно ставку дисконта, используемую в расчетах, можно определять как средневзвешенное значение результатов, полученных при ее расчете кумулятивным методом и по модели оценки капитальных активов. При присвоении результатам весовых коэффициентов учитывались индивидуальные особенности, качество используемой информации и уровень субъективности каждого из применяемых методов определения ставки дисконта.

3. Укрупненный метод расчета ставки дисконтирования. Наиболее часто при инвестиционных расчетах ставка дисконтирования определяется как средневзвешенная стоимость капитала (weighted average cost of capital -- WACC), которая учитывает стоимость собственного (акционерного) капитала и стоимость заемных средств. Это наиболее объективный метод определения ставки дисконтирования. При этом для определения стоимости собственного капитала применяется модель оценки долгосрочных активов (capital assets pricing model -- CAPM). Определение ставки дисконтирования для всего инвестированного связан с вычислением текущей стоимости так называемого «бездолгового» денежного потока, часто используемого инвесторами, анализирующими величину генерируемого компанией денежного потока. Для его вычисления применяют величину стоимости капитала, используемого компанией для финансирования своей деятельности. Поскольку в таком финансировании участвуют как собственные, так и заемные средства, то в качестве величины «общей» стоимости капитала выступает средневзвешенная стоимость капитала (Weighted Average Cost of Capital-- WACC). Вычисляется средневзвешенная стоимость капитала по хорошо известной формуле:

Стоимость привлечения собственного капитала,

Стоимость привлечения заемного капитала,

Доли соответственно собственного и заемного капитала в структуре капитала предприятия,

Ставка налога на прибыль.

Понятно, что доходность нового инвестиционного проекта должна быть выше, чем величина WACС, иначе его нет смысла реализовывать, поскольку он понизит общую стоимость компании. Поэтому логично выглядит использование WACC в качестве ставки дисконта.

Две основные проблемы, возникающие при использовании WACC в качестве ставки дисконта, связаны с тем, что:

WACC отражает текущую стоимость совокупности источников, используемых для финансирования обычных для данной компании капиталовложений и при выходе за рамки обычной для организации деятельности инвестиции подвергаются совершенно иным рискам, чем «нормальные», в связи с чем WACC не может использоваться в качестве требуемой нормы доходности, так как не учитывает различие в рисках разных инвестиций;

Если масштаб инвестиций настолько велик, что существенно меняет структуру финансовых источников компании, то WACC также не может использоваться в качестве ставки дисконта.

Но даже если речь идет об «обычных» капиталовложениях, то и в этом случае инвестиции могут предполагать различную степень риска. Так, например, капиталовложения, связанные с заменой оборудования, как правило, менее рискованны, чем инвестиции, сделанные с целью освоения новых видов продукции. При оценке экономической эффективности в этом случае можно рассматривать средневзвешенную стоимость капитала компании как минимально допустимое значение величины альтернативных издержек, увеличивая требуемую норму доходности в зависимости от характера капиталовложений. Таким образом, и в данном случае при определении ставки дисконта используются экспертные оценки, что также вносит в этот процесс элемент субъективизма.

4. Метод среднеотраслевой рентабельности активов и капитала. Модель Дюпона или метод среднеотраслевой рентабельности активов и капитала отражает среднюю доходность отрасли на активы или вложенный капитал. Для оценки этим методом используют показатели ROA (Return of Equity) и ROE (Return of Assets), которые содержат в себе все риски, присущие отрасли оцениваемой компании. Поэтому главным условием применения модели Дюпона является достаточная информация о состоянии отрасли. Модель Дюпона имеет следующий вид:

Для расчета ставки дисконтирования метод среднеотраслевой рентабельности активов и капитала выгодно применять, когда акции не котируются на бирже, т.е. являются наименее рыночными. Они не отражают настоящую, рыночную стоимость компании.

При использовании модели Дюпона обычно компании в отрасли разбивают на определенные группы, например, на мелкие, средние и крупные по размеру собственного капитала компании.

Рассчитанные для конкретной компании показатели сравнивают со среднеотраслевыми показателями. Информацию о показателях ROE и RОА по отрасли можно получить из среднеотраслевых обзоров аналитических агентств, из различных отраслевых рейтингов.

5. Метод рыночных мультипликаторов. Этот метод применяется, когда есть достаточная информация об аналогах. Он заключается в расчете различного уровня прибыли на 1 акцию. Например, выделяют:

EBITDA/P -- Earnings before Interests Taxes, Depreciation and Amortization (Прибыль до вычета амортизации, процентов и налогов в расчете на 1 акцию);

EBIT/P -- Earnings before Interests Taxes (Прибыль до вычета процентов и налогов в расчете на 1 акцию);

EBT/P- Earnings before Taxes (Прибыль до вычета налогов в расчете на 1 акцию);

E/P -- Earnings (Чистая прибыль в расчете на 1 акцию).

Достоинством использования рыночных мультипликаторов в качестве ставки дисконтирования является то, что рыночные мультипликаторы отражают в полной мере отраслевые риски. Недостаток заключается в том, что мультипликаторы не отражают риски, присущие исключительно оцениваемой компании.

6. Определение ставки дисконтирования экспертным путем. Самый простой путь определения ставки дисконтирования, который используется на практике, -- это установление ее экспертным путем или исходя из требований инвестора.Здесь также следует отметить, что ставка дисконтирования, используемая в расчетах, почти всегда согласовывается с инвестиционным банком, который привлекает средства для проекта или с инвестором. При этом в расчетах, как правило, ориентируются на риски инвестиций в аналогичные компании и рынки.

7. Метод реальных опционов. Сейчас все чаще предлагается использовать метод реальных опционов, но его применение очень сложно с точки зрения методологии. Чтобы учесть такие факторы риска, как возможность остановки проекта, смены технологии, потери рынка, при оценке проектов практики часто используют сильно завышенные дисконтные ставки -- 40--50%. Никаких теоретических обоснований за этими цифрами не стоит. Такие же результаты можно было бы получить путем сложных вычислений, при которых все равно пришлось бы субъективно определять множество прогнозных показателей.

Выбор корректного значения ставки дисконтирования должен, безусловно, основываться на основных теоретических подходах к его определению. Однако искусство финансового аналитика, занимающегося оценкой стоимости бизнеса, заключается в его умении учесть как характерные особенности конкретного проекта, так и реальные условия проведения сделки (характер и форма «оплаты» будущих экономических выгод, приобретаемых инвестором или кредитором, его альтернативные издержки и т.д.). В результате дополнительные усилия, затраченные на проработку указанных нюансов, обеспечат выполнившему их аналитику более сильные позиции при проведении переговоров о цене сделки с будущим инвестором.

Модель кумулятивного построения подходит для расчета ставки дисконтирования тогда, когда цель оценки предполагает более значимую роль внутренних факторов, чем внешних. Модель кумулятивного построения наиболее успешно можно применить в любом случае при оценке собственного капитала. Выбор расчета не зависит от рыночной активности компании.

Модель САРМ предполагает сильное влияние рыночных факторов, поэтому ее эффективно использовать при высокой рыночной активности компании, а также при выходе компании на рынок. Модель САРМ является самой ограниченной для расчета, т.к. на нее влияет максимальное количество факторов. Она может применяться только для оценки собственного капитала, для оценки компании, акции которой котируются на фондовой бирже, а также если показатели компании характерны для рынка в целом.

Определяющим фактором выбора модели WАСС является оценка инвестиционной и страховой стоимости компании или проекта. Модель WАСС является универсальной моделью для оценки инвестированного капитала. На расчет ставки дисконтирования этим методом также влияет поведение компании на рынке.

Метод рыночных мультипликаторов применяется при открытости компании рынку, т.к. мультипликаторы отражают в полной мере отраслевые риски. Его выгодно применять, когда есть достаточная информация об аналогах. Он заключается в расчете различного вида прибыли на 1 акцию. Метод рыночных мультипликаторов наиболее успешно применим при высокой рыночной активности компании и при типичном поведении на рынке.

Метод среднеотраслевой рентабельности активов и капитала (RОА, RОЕ) выгодно применять, когда акции не котируются на бирже, т.е. являются наименее рыночными. Рассчитанные для конкретной компании показатели сравнивают со среднеотраслевыми показателями. Метод среднеотраслевой рентабельности активов и капитала (RОА, RОЕ) не зависит от рыночной активности, но может применяться только для оценки собственного капитала и если показатели компании характерны для рынка в целом.

Метод % ставок эффективно применять при оценке всего инвестированного капитала, когда деятельность компании типична для отрасли. Достоинством этого метода является то, что доходность на вложенный капитал определяет сам рынок. Т.к. целей оценки может быть несколько, то дальнейший выбор расчета может быть определен в зависимости от характеристики компании и доступности информации. Метод % ставок эффективно применять при расчете ставки дисконтирования для оценки инвестированного капитала, т.к. % ставки устанавливаются банками исходя из потребности рынка в свободных денежных средствах на текущий момент, и они учитывают только рыночные риски и не учитывают риски, характерные только для оцениваемой компании. Анализ существующих методик расчета ставки дисконтирования как в России, так и за рубежом, позволяет сделать вывод, что нельзя выбрать какую-то одну модель как наиболее эффективную и подходящую для всех рыночных ситуаций. Эффективная модель выбирается в зависимости от конкретной цели оценки и от особенностей, присущих конкретной компании, а также в зависимости от доступности информации.

3. Расчет ставки дисконтирования

Рассмотрим три условных проекта - А, Б и В. Проекты требуют начальных инвестиций в размере 50 000 руб. Срок реализации данных проектов - 5 лет. При реализации проектов инвестор получает следующие доходы:

Таблица 1

|

Доход, руб. |

||||||

Инвестору необходимо выбрать один из проектов.

Данное решение зависит от выбранной ставки дисконтирования.

Рассчитаем ставку дисконтирования тремя методами: укрупненным, методом кумулятивного построения и с помощью модели оценки капитальных активов.

1) Расчет ставки дисконтирования методом CAMP.

Размер безрисковой ставки R f примем равный ставке рефинансирования Центрального Банка РФ. На данный момент она составляет 8,25%.

Коэффициент примем равным 0,92. Данный коэффициент специфичен для каждой отрасли, конкретного предприятия. В РФ его публикует рейтинговое агентство AK&M.

Среднерыночная доходность отрасли Rm (к примеру, отрасль телекоммуникаций) составляет 22%.

Надбавки за риски примем в размере 4,5%, из которых 1% - премия за страновой риск, т.к. он минимален, 3,5% - премия за риск вложения в данное предприятие.

Подставив данные значения в формулу, получим:

8,25% + 0,92 * (22% - 8,25%) + 4,5% = 25,4%.

2) Кумулятивный метод построения.

В этом случае ставка дисконтирования равна сумме безрисковой ставки 8,25% и премий за риски:

· размер компании. Данный фактор риска оценивается в пределах 0 - 3 %. Принимаем в размере 2 %, т.к. объект оценки можно позиционировать как средний бизнес областного масштаба.

· финансовая структура. Данный фактор риска оценивается в пределах 0 - 5 %. Данный показатель зависит от коэффициента концентрации собственного капитала и от показателя текущей ликвидности. Принимаем в размере 4%.

· производственная и территориальная диверсификации. Данный фактор принимаем в размере 2,7%.

· качество управления. Оно отражается на всех сферах существования компании, т.е. текущее состояние компании и перспективы ее развития во многом предопределены качеством управления. Зачастую невозможно выявить те отдельные показатели, на которые управление оказало особенно сильное влияние. Поэтому данный фактор риска определяем как среднюю величину факторов, кроме факторов, зависящих от величины компании и прогнозируемости доходов. Величина фактора качества управления составляет 2,6 %.

· прочие собственные риски. Данный фактор риска оценивается в пределах 0 - 5 % и учитывает вероятность влияния на получение прогнозируемых доходов других специфических рисков, присущих оцениваемой компании. Принимая во внимание специфику ведения бизнеса в России, необходимо предусмотреть в ставке дисконта величину данного фактора на уровне середины диапазона. Принимаем данный показатель 2,5 %.

· премия за низкую ликвидность - 6%.

8,25% + 2% + 4% + 2,7% + 2,6% + 2,5% + 6% = 28,05%.

3) Укрупненный метод (WACC).

В данном случае сделаем допущение, что собственный капитал составляет 80% начальных инвестированных средств, а остальные 20% - банковский кредит под 18% годовых. Стоимость собственного капитала примем равной средней доходности (рентабельности) отрасли 22%. Размер налога на прибыль 20%.

80% * 22% + 20% * 18% * (1 - 0,2) = 20,48%.

Рассчитаем дисконтированный денежный доход для данных инвестиционных проектов, результаты занесем в таблицу. Пересчет будущей стоимости к текущей (сегодняшней) проводим по формуле:

Таблица 2

|

Доход по годам, руб. |

Сумма - Инв. |

||||||||

Общая сумма денежного дохода (не дисконтированная) при реализации проектов А, Б,В равна соответственно 225 000 руб., 270 000 руб. и 350 000 руб., т.е. наиболее привлекательным для инвестора изначально был проект В.

Суммы дохода, рассчитанная по ставке дисконтирования, равной 25,4%, равны 124 487 руб. для проекта А, 124 870 руб.для проекта Б и 121 062 руб. для проекта В. Таким образом, наиболее выгодным является проект Б.

При ставке дисконта r = 28,05% проект А принесет 118 399 руб., проект Б - 116 902 руб., а проект В - 109 812 руб. дисконтированного дохода, т.е. приоритетным стал проект А.

Наконец, при ставке дисконта 20,48% доход инвестора при реализации проекта А составит 137 310 руб., проекта Б - 142 029 руб., проекта В - 145 945 руб., наиболее выгодным здесь представляется проект В.

Итак, мы видим, что при различной ставке дисконта меняется инвестиционная привлекательность и приоритетность проектов.

ставка дисконтирование доход инвестиционный

Заключение

Ставка дисконтирования имманентна (неотъемлемо присуща) лишь функция учета альтернативных издержек, и именно в силу реализации этой функции ставка дисконтирования отражает стоимость денег во времени. Существует несколько методик обоснования и расчета ставки дисконтирования, каждый из которых применим в каких-либо определенных условиях. Также на выбранную модель или метод рачета могут влиять различные факторы, таки как собственный капитал, открытость рынку, типичное поведение на рынке и другие.

Модель кумулятивного построения наиболее успешно можно применить в любом случае при оценке собственного капитала. Выбор расчета не зависит от рыночной активности компании.

Модель САРМ является самой ограниченной для расчета, т.к. на нее влияет максимальное количество факторов.

Модель WАСС является универсальной моделью для оценки инвестированного капитала. На расчет ставки дисконтирования этим методом также влияет поведение компании на рынке.

Метод рыночных мультипликаторов наиболее успешно применим при высокой рыночной активности компании и при типичном поведении на рынке.

Метод среднеотраслевой рентабельности активов и капитала (RОА, RОЕ) не зависит от рыночной активности, но может применяться только для оценки собственного капитала и если показатели компании характерны для рынка в целом.

Метод % ставок эффективно применять при расчете ставки дисконтирования для оценки инвестированного капитала, т.к. % ставки устанавливаются банками исходя из потребности рынка в свободных денежных средствах на текущий момент, и они учитывают только рыночные риски и не учитывают риски, характерные только для оцениваемой компании. Эффективная модель выбирается в зависимости от конкретной цели оценки и от особенностей, присущих конкретной компании, а также в зависимости от доступности информации.

При определении ставки дисконтирования в финансово-экономических расчетах необходимо учитывать все факторы, так как при неверном расчете данного показателя, как показывает пример, существует возможность неполучения прибыли или прямой убыток при реализации инвестиционного проекта.

Список использованной литературы

1. Зайцев А.В. Оценка бизнеса [Электронный ресурс]: электронный учебный курс / А.В. Зайцев. - М.: ozenka-biznesa.narod.ru, 2005-2011. - Режим доступа: World Wide Web/ URL: http:// www.ozenka-biznesa.narod.ru.

2. Вычисление ставок дисконтирования [Электронный ресурс] // Сайт управляющей компании «Арсагера». - М.: arsagera.ru, 2008-2011. - Режим доступа: World Wide Web/ URL: http:// www.arsagera.ru.

3. Галасюк В. О ставке дисконтирования и природе экономических рисков [Текст] / В. Галасюк // Финансовый директор. - 2008. _ № 2. - С. 25-27.

4. Михайлова Н., Кондрунина М. Обоснование ставки дисконтирования [Электронный ресурс] / Н. Михайлова, М. Кондрунина. - М.: www.cfin.ru, 1998-2011. - Режим доступа: World Wide Web/ URL: http:// www.cfin.ru.

Размещено на Allbest.ru

Подобные документы

Значение ставки дисконта (стоимости привлечения капитала) в методе дисконтирования денежного потока. Формула расчета ставки дисконтирования. Определение и расчет кумулятивного метода построения ставки дисконтирования, особенности его применения.

реферат , добавлен 21.04.2012

Сущность ставки дисконтирования, порядок определения и применение для выполнения финансово-экономических расчетов при оценке того или иного проекта. Расчет показателей эффективности инвестиционных проектов. Формирование инвестиционного портфеля.

курсовая работа , добавлен 18.09.2009

Формирование ставок дисконтирования. Достоинства и недостатки методов их расчета. Рисковые и безрисковые активы, их влияние на выставление процентной ставки. Модель оценки капитальных активов. Выбор корректировок для выбранной ставки дисконтирования.

курсовая работа , добавлен 24.09.2012

Модель оценки капитальных активов. Проблемы инвестиционного климата России и влияние на это ставки дисконта. Метод кумулятивного построения. Расчет средневзвешенной стоимости капитала. Ставка дисконтирования (барьерная ставка) доходности корпорации.

курсовая работа , добавлен 14.11.2014

Анализ экономической эффективности инвестиционного проекта: влияние факторов инфляции на анализируемую отчетность, расчет денежного потока и ставки дисконтирования проекта. Расчет индекса рентабельности инвестиций, срока окупаемости и доходности проекта.

курсовая работа , добавлен 05.11.2010

Технико-экономическая характеристика предприятия, факторный анализ прибыли от продаж и рентабельности собственного капитала. Анализ относительных показателей платежеспособности. Расчет денежного потока и ставки дисконтирования инвестиционного проекта.

курсовая работа , добавлен 05.11.2010

Определение выгодности инвестиционных вложений, экономическое обоснование проектов. Принципы расчета инвестиционных показателей и определение на их основе наиболее привлекательных проектов. Расчет ставки дисконтирования, анализ инвестиционного портфеля.

курсовая работа , добавлен 05.11.2010

Этапы разработки и критерии инвестиционного проекта. Выбор ставки дисконтирования при оценке. Методы расчета чистой дисконтированной стоимости, индекса рентабельности и срока окупаемости инвестиций, внутренней нормы рентабельности, учётной нормы прибыли.

курсовая работа , добавлен 20.09.2015

Учет начальных капитальных вложений, выгоды от проекта, ставки дисконтирования при выборе инвестиционного проекта. Создание фонда инвестирования, получение прибыли как движущий мотив и цель капиталовложений, соотношение прямых и косвенных инвестиций.

контрольная работа , добавлен 12.05.2010

Субъекты и объекты инвестиционной деятельности. Определение приведенной ценности, внутренней ставки дохода, срока окупаемости и коэффициента рентабельности инвестиционного проекта. Сравнение показателей доходности проектов. Выбор схем инвестирования.